Aktuelle News · 28.10.2021

Marktkommentar: Die Inflation ist gekommen, um zu bleiben

Aus dem Pfadfinder-Brief Nr. 20 vom 24. Oktober 2021, von Daniel Haase, Fondsmanager und Vorstand beim Hamburger Vermögensverwalter HAC

Jetzt lesenSehr geehrte Leserinnen und Leser,

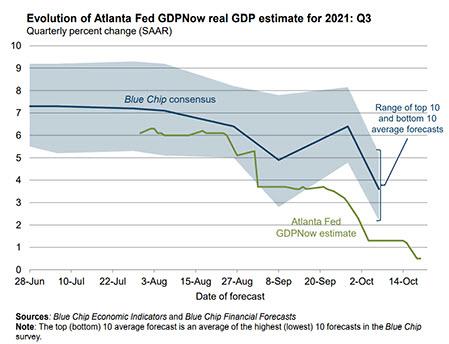

am Dienstag dieser Woche veröffentliche die Federal Reserve Bank von Atlanta, eine der zwölf regionalen Banken, die gemeinsam das US-Zentralbanksystem bilden, ihre jüngsten Prognosen zum US-Wirtschaftswachstum im gerade abgelaufenen 3. Quartal. Sie senkte ihre ohnehin niedrigen Erwartungen von +1,2% auf nur noch +0,5%. Damit ist sie signifikant pessimistischer als die großen US-Investmentbanken, die in ihren Veröffentlichungen im Mittel noch von knapp unter +4% ausgehen. Ohnehin mehren sich in jüngster Zeit die negativen Überraschungen bei volkswirtschaftlichen Daten sowohl beim Wachstum (weniger als vom Konsens erwartet) als auch bei der Inflation (hartnäckig höher als vom Konsens erwartet). Warum auch nicht? Was dürfte die überwiegende Reaktion von Verbrauchern auf die stark steigenden Preisen sein? Wie reagieren Sie selbst und Ihr persönliches Umfeld? Mit mehr oder mit weniger Konsum? Selbstverständlich stellt sich eine solche Frage nur für jene Minderheit von Verbrauchern, die über mobilisierbare Kaufkraftreserven verfügt.

Das vor zwei Wochen hier für die kommenden Jahre erneut avisierte Stagflations-Szenario gewinnt an Wahrscheinlichkeit. Weltweit fangen die Rentenmärkte an, höhere Inflationsrisiken einzupreisen. Obwohl die Notenbanken weiterhin Tag für Tag mit unfassbar hohen, aus dem Nichts geschaffenen Geldbeträgen Staatsanleihen aufkaufen, geben die Kurse dieser Titel nach (Renditen steigen). Die Kurse weitgehend unverzinster 10jähriger Staatsanleihen aus Deutschland und der Schweiz gaben in diesem Jahr um rund 4-5% nach, jene aus Amerika und Großbritannien fielen sogar um 6-9%.

Wie werden sich die Kurse dieser Anleihen erst entwickeln, wenn die Notenbanken angesichts hartnäckig hoher Inflationsraten zumindest die Volumina ihrer Anleihekaufprogramme drosseln? Das Einpreisen höherer Inflationsraten wird nicht nur Staats- und Unternehmensanleihen unter Druck setzen. Ein erheblicher Teil der vom Rentenmarkt abfließenden Mittel dürften am Aktienmarkt landen, allerdings werden wohl kaum alle Titel profitieren. Auch bei Aktien wird sich die Spreu vom Weizen trennen. Die Spreu, das sind für uns Unternehmen in einem wettbewerbsintensiven Umfeld. Ihnen wird es zunehmend schwerer fallen, ihre ohnehin nicht allzu üppigen Margen angesichts steigender Kosten (inkl. Lohndrucks) halbwegs stabil zu halten.

Wenn dann noch eine hohe Verschuldung auf der Bilanz lastet, dürfte es bei höheren Zinsen zumindest für einige recht eng werden. Zum Weizen gehören sicherlich auch weiterhin jene Qualitätsunternehmen, die unverzichtbare und kaum substituierbare Güter und Dienstleistungen anbieten. Diesen wird es auch zukünftig relativ leichtfallen, ihre Margen zu halten und sowohl im Umsatz als auch im Gewinn zu wachsen.

Die konsequent regelbasierte Aktienauswahl z.B. im Marathon Stiftungsfonds ist unsere Antwort auf die Frage, wie die Spreu vom Weizen getrennt werden kann. Obwohl wir eine viel höhere (Brutto-) Aktienquote als die meisten weltweit flexibel anlegenden Mischfonds aufweisen, können wir uns in Bezug auf das Risiko von Kursrücksetzern (engl. Drawdowns) selbst mit sehr defensiven Mitbewerbern problemlos messen (s. Abb.2).

Herzliche Grüße

Ihr Daniel Haase

PS: Der nächste Pfadfinder-Brief ist für Samstag, den 13. November 2021, geplant.

ÜBER Daniel Haase

Daniel Haase (geb. 1976, Mecklenburg) ist Fondsmanager und Vorstand der HAC VermögensManagement AG in Hamburg. Die Vereinigung Technischer Analysten Deutschlands zeichnete sowohl die von ihm entwickelten Methoden zur Trendanalyse (2009) als auch jene zur Aktienauswahl (2019) mit VTAD Awards aus. Seit 2015 ist der gelernte Bankkaufmann beim Hamburger Vermögensverwalter HAC als Vorstand für das Asset Management zuständig. Nachdem der Marathon Stiftungsfonds (WKN: A143AN) des Hamburger Finanzhauses auch den Corona-Crash erfolgreich meisterte, verliehen die Ratingagenturen FWW und Morningstar dem Fonds im Sommer 2020 die bestmögliche Bewertung von fünf Sternen. Sein Marktkommentar (Pfadfinder-Brief) erscheint alle zwei Wochen und ist Bestandteil des Community-Premium-Pakets.