Aktuelle News · 31.05.2021

Marktkommentar: Den Zukunftserwartungen der Anleger auf der Spur

Aus dem Pfadfinder-Brief Nr. 11 vom 30. Mai 2021, von Daniel Haase, Fondsmanager und Vorstand beim Hamburger Vermögensverwalter HAC

Jetzt lesenSehr geehrte Leserinnen und Leser,

eine der wichtigsten Börsenweisheiten lautet „The Trend is your friend“. Finanzmarkt-Trends entstehen, wenn immer mehr Kapitalanleger aus möglicherweise völlig unterschiedlichen Gründen zu übereinstimmenden Zukunftserwartungen gelangen und diesen an der Börse durch entsprechende Anlageentscheide Ausdruck verleihen. Unser Freund werden Börsentrends jedoch nur durch ihre Beständigkeit. Einmal in Gang gesetzt neigen sie dazu, weiterhin anzuhalten. Warum aber ist das so? Vermutlich, weil Anleger Menschen sind. Die Wahrscheinlichkeit, dass wir unsere bisherigen Erwartungen, unsere bisherigen Meinungen oder gar unser bisheriges Verhalten beibehalten, ist um ein Vielfaches größer als die Wahrscheinlichkeit, dass wir in Kürze eine 180 Gradwende einlegen. Mehr noch: sind wir einmal davon überzeugt, auf dem „richtigen Weg“ zu sein, dann halten wir Kurs. Nicht nur in der Liebe, der Politik oder auf der Arbeit, auch wenn es ums Geld geht, blenden wir allzu gern all jene Informationen aus, die unseren Überzeugungen widersprechen. Der Volksmund weiß, neue Informationen genügen üblicherweise nicht für eine Kursänderung, denn erst „aus Schaden wird man klug“. Solange sich an diesen „Basiseinstellungen“ von Menschen nichts ändert, dürfen wir davon ausgehen, dass Trends an der Börse uns freundlich gesinnt bleiben und daher beachtet werden sollten.

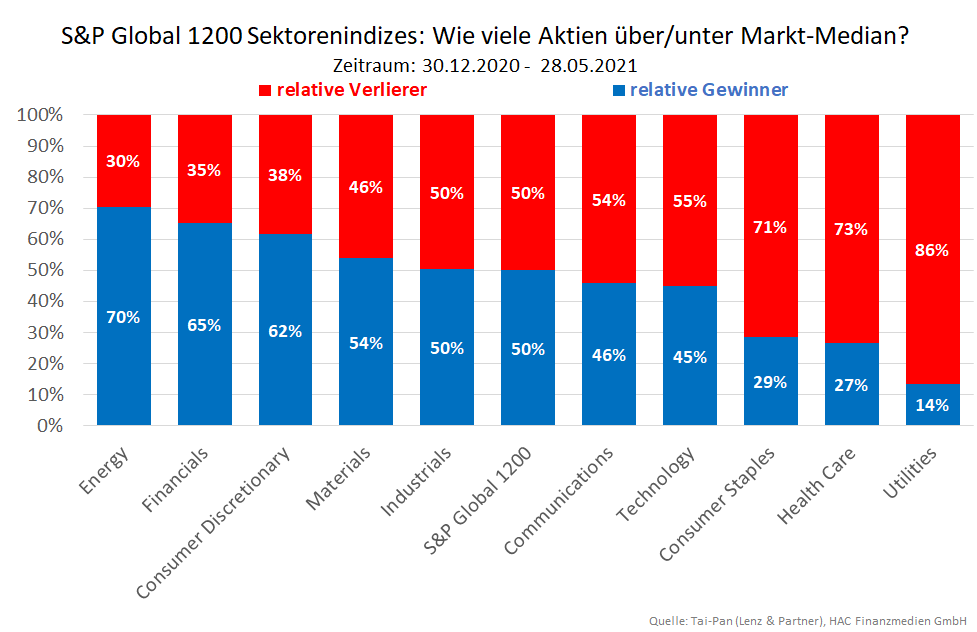

Doch wie können wir signifikanten Trends und den dahinter liegenden Zukunftserwartungen der Anleger erfolgreich auf die Spur kommen? Zum Beispiel mit einem Tiefenblick in die Marktstrukturdaten:

Es wird schnell klar, für welche Aktien sich Anleger stark interessieren und für welche weniger. In den konjunkturell defensiv positionierten Sektoren Basiskonsumgüter (Consumer Staples), Gesundheit (Health Care) und Versorger (Utilities) entwickelten sich im laufenden Jahr die Kurse von 71% bis 86% aller Aktien unterdurchschnittlich. Mehrheitlich Outperformer gab es hingegen bei Grund- und Rohstoffaktien (Materials: 54%), zyklischen Konsumgütern (Consumer Discretionary: 62%), Finanztiteln (65%) sowie Öl- & Gasaktien (Energy: 70%).

Wenn die Aktien von konjunkturell offensiv aufgestellten Unternehmen so stark nachgefragt und konjunkturell defensiv positionierte erkennbar weitgehend links liegen gelassen werden, dann dürften Anleger wohl recht optimistische Erwartungen in Bezug auf die Entwicklung der Weltwirtschaft hegen. Sie flüchten nicht (nur) in Aktien, weil die Notenbanken den Zins abgeschafft haben. Sie setzen gezielt auf einen kräftigen Aufschwung und steigende Unternehmensgewinne.

Der Blick auf die relativen Marktstrukturdaten in den einzelnen Sektoren ist auch dem Blick auf die Sektorenindizes überlegen: So drücken beispielsweise die Schwergewichte Amazon und Tesla mit ihrer relativ schwachen Kursentwicklung im laufenden Jahr den Sektorindex zyklischer Konsumaktien auf den drittletzten Platz, während der Sektor beim Blick auf die Strukturdaten den drittbesten Platz belegt. Die Strukturdaten sind mithin weniger anfällig für Verzerrungen als kapitalgewichtete Indizes.

Obwohl die Anleger auf eine starke Konjunkturerholung setzen, liegen Industrieaktien mit einer 50/50-Verteilung nur im Mittelfeld. Bei den typischen Inflationsgewinnern (Energie- und Rohstoffkonzerne, Banken) gibt es prozentual deutlich mehr Outperformer. Dazu passt das zurückgehende Interesse an Technologie-Aktien. Zwar sind 45% der Tech-Titel weiterhin Outperformer, doch in den zurückliegenden Jahren lag diese Quote signifikant höher (s. auch Kolumne von Alfons Cortes auf themarket.ch). Was treibt die Anleger hier um? Vermutlich die Sorge, dass im Zuge steigender Inflationsraten auch die Zinsen früher oder später wieder anziehen werden – zumindest nominal. Von diesem Thema wären günstige Value-Aktien weniger betroffen als ambitioniert bewertete Wachstumstitel.

Unsere HAC Aktienstrategien haben bereits auf beide Trends reagiert.

Herzliche Grüße

Ihr Daniel Haase

PS: Der nächste Pfadfinder-Brief ist für Samstag, den 12. Juni 2021, geplant.

ÜBER Daniel Haase

Daniel Haase (geb. 1976, Mecklenburg) ist Fondsmanager und Vorstand der HAC VermögensManagement AG in Hamburg. Die Vereinigung Technischer Analysten Deutschlands zeichnete sowohl die von ihm entwickelten Methoden zur Trendanalyse (2009) als auch jene zur Aktienauswahl (2019) mit VTAD Awards aus. Seit 2015 ist der gelernte Bankkaufmann beim Hamburger Vermögensverwalter HAC als Vorstand für das Asset Management zuständig. Nachdem der Marathon Stiftungsfonds (WKN: A143AN) des Hamburger Finanzhauses auch den Corona-Crash erfolgreich meisterte, verliehen die Ratingagenturen FWW und Morningstar dem Fonds im Sommer 2020 die bestmögliche Bewertung von fünf Sternen. Sein Marktkommentar (Pfadfinder-Brief) erscheint alle zwei Wochen und ist Bestandteil des Community-Premium-Pakets.