Aktuelle News · 18.05.2021

Marktkommentar: Gekommen um zu bleiben – Die Inflation ist da

Aus dem Pfadfinder-Brief Nr. 10 vom 15. Mai 2021, von Daniel Haase, Fondsmanager und Vorstand beim Hamburger Vermögensverwalter HAC

Jetzt lesenSehr geehrte Leserinnen und Leser,

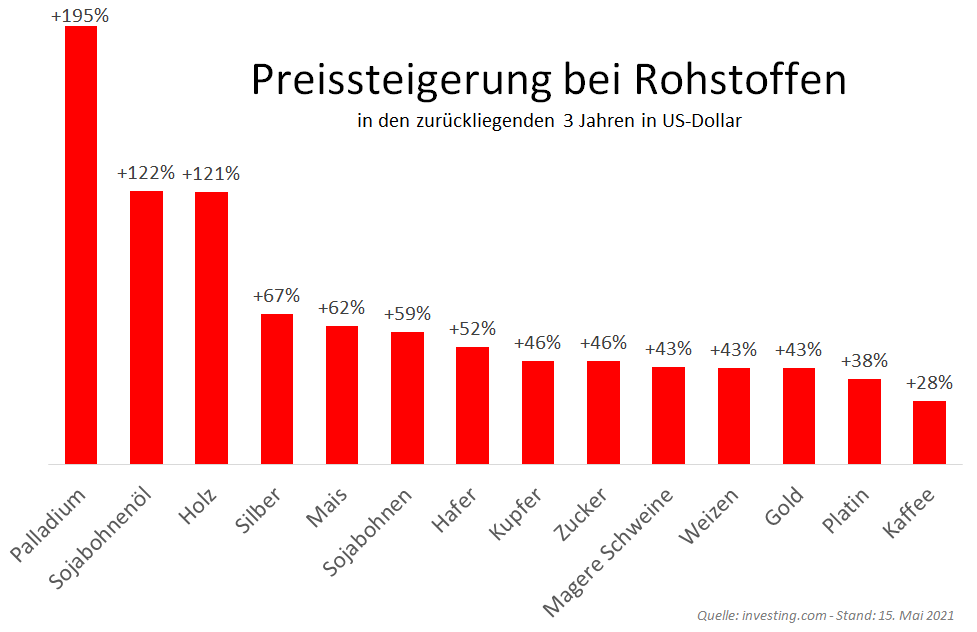

in jüngster Zeit mehren sich Medienberichte, dass es bei diversen Produkten zu signifikanten Preissteigerungen und erheblichen Lieferengpässen käme. Nicht nur Bauholz und Dämmstoffe sind teuer und knapp. Automobilproduzenten bspw. leiden unter einer extremen Mikroprozessor-Knappheit. Peugeot will deshalb bei einigen Modellen wieder auf analoge Tachometer umstellen, Nissan bei tausenden Fahrzeugen auf den Einbau von Navigationssystemen verzichten und Ford senkte die Erwartungen an seine Produktion in diesem Jahr – nicht wegen fehlender Nachfrage, sondern wegen fehlender Chips. Mein Elektriker erzählte mir gestern, dass der früheste Termin für eine deutsche Marken-Geschirrspülmaschine inzwischen November sei. In jedem Einzelfall mag es spezifische Gründe für Knappheiten und Preissteigerungen geben, doch in der Summe aller „Einzelfälle“ ist klar: „Inflation ist immer und überall ein monetäres Phänomen.“ (Milton Friedman)

Selbst die offiziellen US-Daten zeigen mittlerweile eine vier vor dem Komma. Notenbank-Chef Jerome Powell beschwichtigt, die Inflation würde schon bald wieder rückläufig sein. Derweil spucken die Druckerpressen von Powells Federal Reserve pro Sekunde fast 50.000 frische Dollar aus, nicht zuletzt, um damit die gigantischen Ausgabenprogramme der Biden-Administration zu finanzieren. Wer in diesen harten Zeiten Zentralbanker sein muss, darf vor allem eines nicht mehr: Eins und eins zusammenzählen.

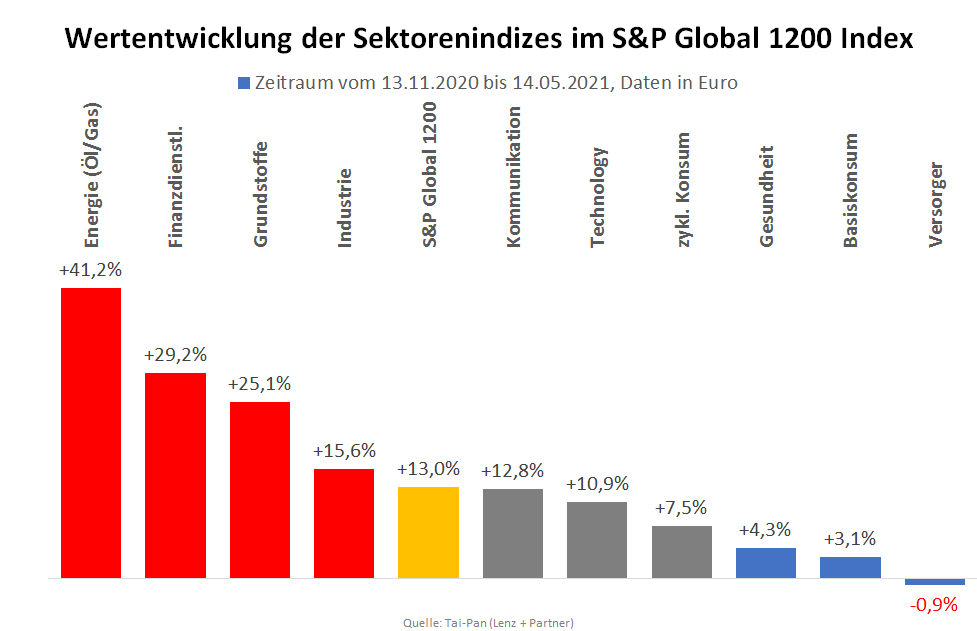

Wen auch immer Herr Powell mit seinem Glauben an die bald wieder abklingende Inflation überzeugen will, an der Börse dringt diese Botschaft nicht durch. Im Gegenteil.

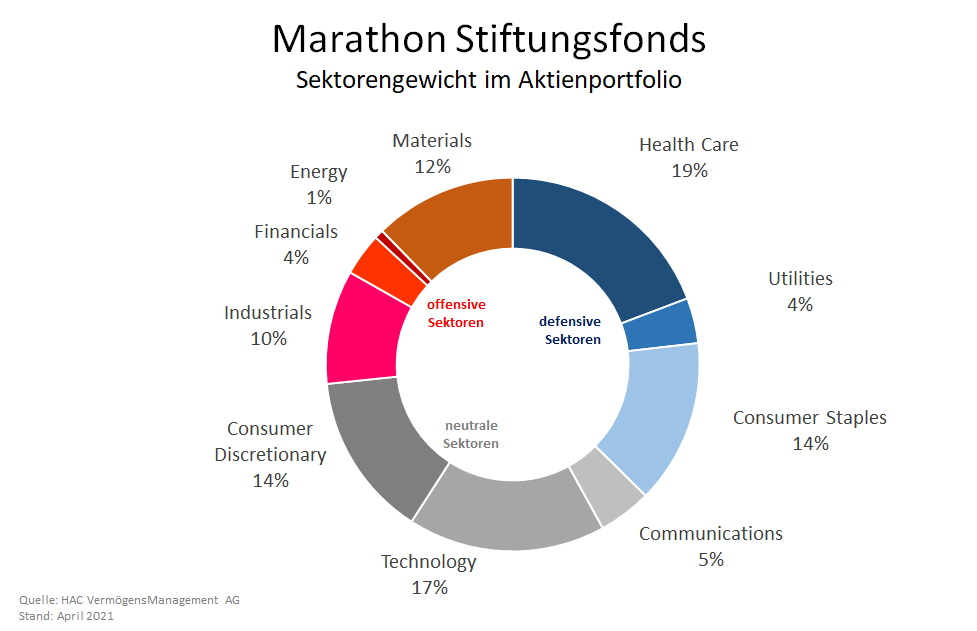

Auch im Aktienportfolio unseres Marathon Stiftungsfonds können wir diesen Marktschwenk in der Ausrichtung auf Inflation/Geldentwertung feststellen: Im September 2020 lag die Gewichtung für Rohstoff- und Industrieaktien bei nur 15%. Seither konnten deutlich mehr Titel aus diesen konjunkturell offensiven Bereichen unsere Qualitätskriterien erfüllen, so dass ihre Gewichtung im aktuellen Portfolio bereits 23% beträgt. Zeitgleich schrumpfte die Quote konjunkturell defensiver Sektoren (Gesundheit, Versorger, Basiskonsum) von 46% im September auf aktuell noch 37%.

Vermutlich ist es an dieser Stelle sinnvoll zu erwähnen, dass wir bei der Aktienauswahl keinerlei Vorgaben für die Sektoren-, Währungs- oder Ländergewichtung aufstellen, sondern uns ganz bewusst von den Marktsignalen zu den derzeit (nach unseren Kriterien) attraktivsten Qualitätsaktien führen lassen. In welchem Land oder Währungsraum diese Qualitätsunternehmen ihren Sitz haben und welchem Sektor sie angehören, ist für uns ohne Belang. Gleichwohl beobachten wir die grundsätzlichen Ergebnisse dieses Entdeckungsprozesses mit großem Interesse. In der vorherigen Kolumne thematisierten wir die laufende regionale Verschiebung zu Lasten des (relativ teuren) US-Aktienmarktes und zu Gunsten eines größeren Engagements in Asien. Zeitgleich beobachten wir seit geraumer Zeit eine sukzessive Verschiebung zu Gunsten von Inflationsprofiteuren respektive zu Lasten von Inflationsverlierern.

Die Börse ist frei nach Friedrich August Hayek ein „Mechanismus zur Vermittlung von Informationen“ und aktuell vermittelt uns die Börse vor allem eine Botschaft: Die Inflation ist gekommen, um auf Jahre hinaus zu bleiben. Unsere Anlagestrategien haben auf diese Botschaft bereits reagiert.

Herzliche Grüße

Ihr Daniel Haase

PS: Der nächste Pfadfinder-Brief ist für Samstag, den 29. Mai 2021, geplant.

ÜBER Daniel Haase

Daniel Haase (geb. 1976, Mecklenburg) ist Fondsmanager und Vorstand der HAC VermögensManagement AG in Hamburg. Die Vereinigung Technischer Analysten Deutschlands zeichnete sowohl die von ihm entwickelten Methoden zur Trendanalyse (2009) als auch jene zur Aktienauswahl (2019) mit VTAD Awards aus. Seit 2015 ist der gelernte Bankkaufmann beim Hamburger Vermögensverwalter HAC als Vorstand für das Asset Management zuständig. Nachdem der Marathon Stiftungsfonds (WKN: A143AN) des Hamburger Finanzhauses auch den Corona-Crash erfolgreich meisterte, verliehen die Ratingagenturen FWW und Morningstar dem Fonds im Sommer 2020 die bestmögliche Bewertung von fünf Sternen. Sein Marktkommentar (Pfadfinder-Brief) erscheint alle zwei Wochen und ist Bestandteil des Community-Premium-Pakets.