Aktuelle News · 19.01.2022

Marktkommentar: Jahresausblick 2022: Mehr Volatiliät voraus

Aus dem Pfadfinder-Brief Nr. 01 vom 16. Januar 2022, von Daniel Haase, Fondsmanager und Vorstand beim Hamburger Vermögensverwalter HAC

Jetzt lesenSehr geehrte Leserinnen und Leser,

würden Finanzanalysten nach der Trefferquote ihrer Prognosen bezahlt, wäre der Berufsstand vermutlich vom Aussterben bedroht. Kein einziger Crash und auch kein großer Bullenmarkt wurden je vom Analysten-Konsens vorhergesagt. Dass Börsenprognosen um diese Jahreszeit dennoch regelmäßig Hochkonjunktur haben, hat wenig mit der Weisheit der Autoren und viel mit der Neugier der Anleger zu tun. Wo steht der DAX am Jahresende und wo die Zinsen, der Dollar oder das Gold? Glücklicherweise ist Börsenerfolg nicht abhängig von der Fähigkeit, die richtigen Antworten auf diese Fragen zu haben. Es genügt vollkommen, die Gegenwart klar zu erfassen, sein Portfolio darauf auszurichten und sich an relevante Veränderung zeitnah anzupassen. Alles darüber hinaus sind vage Vermutungen. Nun denn, vermuten wir:

Im Vergleich zum Vorjahr verspricht das 2022er Börsenwetter rauer zu werden. Das ist keine allzu mutige Annahme, denn noch mehr Rückenwind als 2021 ist kaum vorstellbar: trotz anziehender Inflationsraten verharrten die Zinsen auf einem historisch nie gesehenen, niedrigen Niveau. Notenbanken druckten rund um den Globus Phantastilliarden neuer Dollar, Euro und Yen (nur elektronisch, daher umweltfreundlich) und „finanzierten“ damit mehr oder weniger direkt diverse staatliche Konjunktur- und Wohlfühlmaßnahmen. Beschäftigungsquoten, Unternehmensgewinne und die Risikobereitschaft der Anleger erholten sich erstaunlich rasch aus der 2020er-Corona-Krise. Investoren nutzten – insbesondere an den Börsen in Europa und Nordamerika –jeden noch so kleinen Rücksetzer zum Aktienkauf. Im zweiten Halbjahr ließ der Enthusiasmus der Anleger jedoch schrittweise nach.

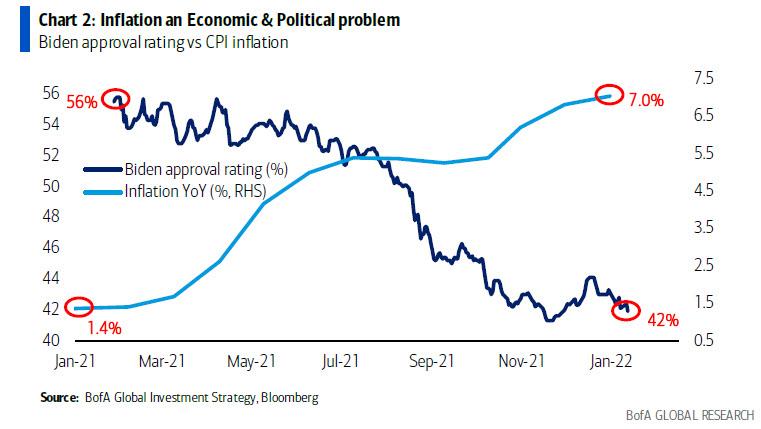

Werden die Notenbanken 2022 nur weniger Gas geben oder werden sie sogar aktiv auf die Bremse treten? Wird das Wachstum der globalen Liquidität zu stark gebremst, sind Reaktionen an den Finanzmärkten und der nach wie vor hoch verschuldeten Realwirtschaft vorprogrammiert. Das wissen auch Zentralbanker. US-Notenbank-Präsident Jerome Powell lernte diese Lektion bereits im Herbst 2018. Gleichwohl leidet die Beliebtheit von US-Präsident Joe Biden (nicht nur aber auch) unter der hohen Inflation (s. Abb. 1) und seine Partei steuert ohnehin auf ein Desaster bei den Mid-Term-Wahlen im Herbst zu. Gar nicht gegen die Inflation vorzugehen, ist daher für die Federal Reserve weniger eine Option als für die EZB.

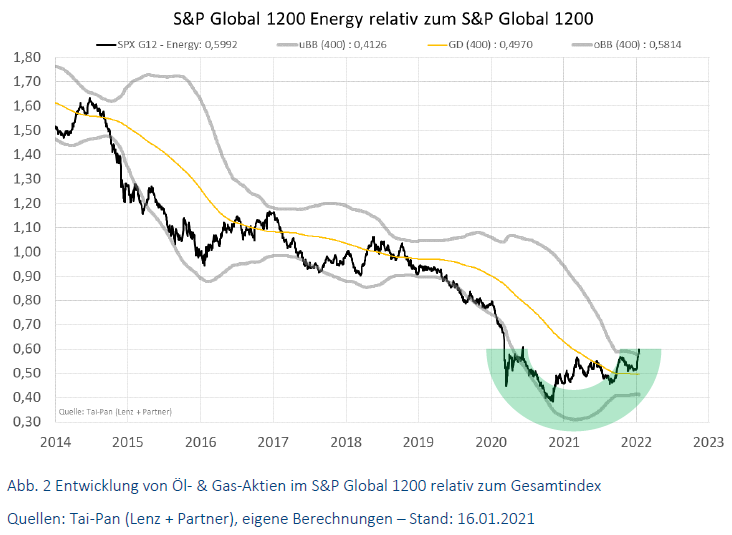

Auch von der Konjunktur, den Unternehmensgewinnen und der Risikobereitschaft der Investoren ist 2022 zumindest mit weniger Rückenwind zu rechnen. Die zunehmende Vorsicht der Anleger zeichnet sich auch in unserem Pfadfinder-System ab. Vor einem Jahr war der Aufwärtstrend breit abgestützt und daher seine Fortsetzung sehr wahrscheinlich. Aktuell ist die Anfälligkeit des Marktes für neue Informationen viel höher, weil es an klarer Orientierung fehlt (s. Seite 6). Wachstumsaktien starteten schwach ins neue Jahr, typische Value-Titel konnten hingegen weiter zulegen (s. Abb. 2). Wenn sich dieser Trend fortsetzt, dürfte es in vielen Portfolien erheblichen Anpassungsbedarf geben.

Bei HAC freuen wir uns auf diese Herausforderungen, nicht zuletzt, weil die Vorteile unserer Kernkompetenzen, die konsequente Auswahl von Qualitätsaktien und aktives Risikomanagement, in volatileren Marktphasen üblicherweise leichter zur Geltung kommen als in scheinbar risikolosen, starken Bullenmärkten. Es bleibt spannend.

Ich wünsche Ihnen ein erfolgreiches Börsenjahr 2022.

Herzliche Grüße

Ihr Daniel Haase

PS: Der nächste Pfadfinder-Brief ist für Samstag, den 29. Januar 2022, geplant.

ÜBER Daniel Haase

Daniel Haase (geb. 1976, Mecklenburg) ist Fondsmanager und Vorstand der HAC VermögensManagement AG in Hamburg. Die Vereinigung Technischer Analysten Deutschlands zeichnete sowohl die von ihm entwickelten Methoden zur Trendanalyse (2009) als auch jene zur Aktienauswahl (2019) mit VTAD Awards aus. Seit 2015 ist der gelernte Bankkaufmann beim Hamburger Vermögensverwalter HAC als Vorstand für das Asset Management zuständig. Nachdem der Marathon Stiftungsfonds (WKN: A143AN) des Hamburger Finanzhauses auch den Corona-Crash erfolgreich meisterte, verliehen die Ratingagenturen FWW und Morningstar dem Fonds im Sommer 2020 die bestmögliche Bewertung von fünf Sternen. Sein Marktkommentar (Pfadfinder-Brief) erscheint alle zwei Wochen und ist Bestandteil des Community-Premium-Pakets.