Aktuelle News · 05.04.2023

Marktkommentar: Werden Emerging Markets stabiler als der Westen?

Aus dem Pfadfinder-Brief Nr. 04 vom 04. April 2023, von Daniel Haase, Fondsmanager und Vorstand beim Hamburger Vermögensverwalter HAC

Jetzt lesen«Es stehen Veränderungen bevor,

Xi Jinping zu Wladimir Putin, Moskau, 20. März 2023

wie sie es in den letzten einhundert Jahren nicht gegeben hat.

Und wir werden sie vorantreiben.»

Sehr geehrte Leserinnen und Leser,

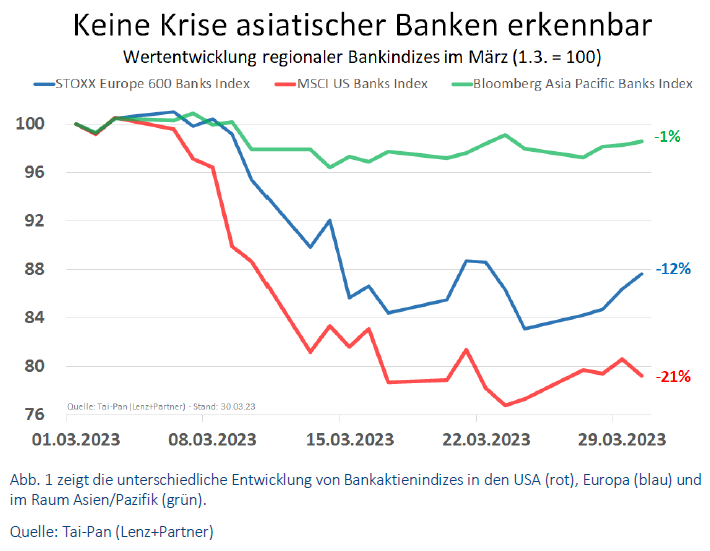

die Turbulenzen rund um den Zusammenbruch der Silicon Valley Bank (SVB) am 10. März wie auch die Notrettung der Credit Suisse wenige Tage später haben bei vielen, die den Beginn der 2008er-Finanzkrise miterlebt haben, alle Alarmglocken klingeln lassen. Dies gilt jedoch nicht nur für die Anleger, sondern auch für Politiker und Notenbanker. Die amerikanische Notenbank flutete das US-Bankensystem mit über 300 Mrd. Dollar Liquidität. Zwei Drittel der seit anderthalb Jahren mühsam erkämpften Dollar-Verknappung (Quantitative Tightening) wurden über Nacht hinweggespült. Die Rentenmärkte preisen inzwischen mehrere Zinssenkungen noch in diesem Jahr ein (s. Seite 29). Bankaktien brachen kräftig ein. Wenn der US-Markt einen Schnupfen bekommt, erleiden Europa und die Schwellenländer üblicherweise eine Lungenentzündung. So war es zumindest einmal. Und heute? Während der US-Bankenindex im März um 21% einbrach und selbst Bankgiganten wie JP Morgan Chase 9% verloren, konnten sich einige Emerging Market – Banken dem Abwärtssog vollständig entziehen und sogar zulegen. Die Aktien der südamerikanischen Banco Bradesco (Brasilien) und der Banco Santander Chile aber auch die Titel der Bank of China und der Industrial and Commercial Bank of China legten trotz der Turbulenzen zwischen 4 und 7% zu. Während unsere mittelfristigen Trenddaten im US-Finanzsektor von 65% Aufwärtstrends auf nur noch 27% einbrachen, gaben die Daten in Europa nur von 70% auf 51% und in Asien sogar nur von 53% auf 48% nach. Die Werte für sieben von zehn Großsektoren verbesserten sich in Asien. Nur Finanzen, Energie und Rohstoffe schwächten sich ab (s. Seite 6, Abb. 6b). Aktuell legen unsere Daten den Schluss nahe, dass die Bankenkrise ein weitgehend regionales, auf die USA beschränktes Problem darstellt. Natürlich muss diese Einschätzung regelmäßig überprüft werden, doch solange die Daten so bleiben, wie sie aktuell sind, gibt es keinen Grund eine Wiederholung der 2008er Krise zu befürchten.

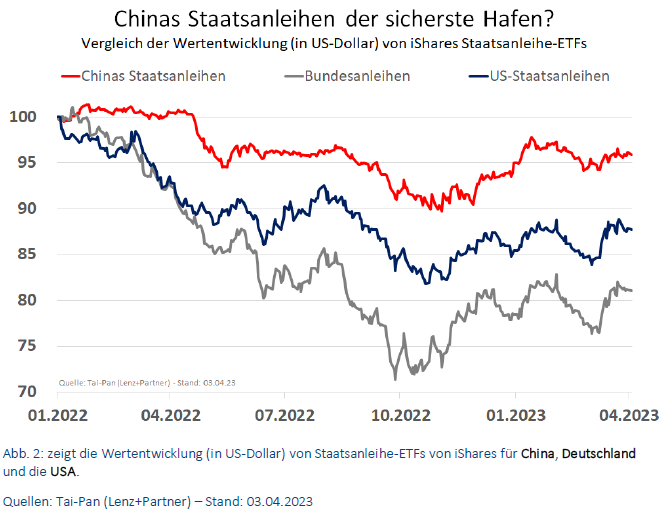

Was bedeutet die erstaunliche Stärke der Schwellenländer-Banken angesichts einer US-Bankenkrise? Die Krise im US-Bankensystem wurde nicht zuletzt auch durch erhebliche Kursverluste bei US-Staatsanleihen (und „sicheren“ Hypotheken) hervorgerufen, die doch eigentlich als der sicherste Hafen überhaupt galten. Den vielen, bedeutenden, ausländischen Anlegern in US-Staatsanleihen dürfte kaum entgangen sein, dass Chinas Staatsanleihen in der insgesamt recht turbulenten Zeit seit Anfang 2022 deutlich besser abschnitten als ihre US-Pendants und das bei kleineren Rücksetzern und weniger Volatilität. Meines Erachtens sind dies Indizien dafür, dass an den Finanzmärkten ein Prozess der Neubewertung abläuft. Was ist sicher, was riskant?

Die Bedeutung der Politik für Wirtschaft und Finanzmärkte nimmt zu. Während in Deutschland Immobilienbesitzern und Mietern erhebliche Lasten in Aussicht gestellt und in zwei Wochen die letzten Atomreaktoren abschaltet werden, gelingt es China, zwischen den „Todfeinden“ Saudi-Arabien und dem Iran ein Entspannungsabkommen zu vermitteln. Es ist vielleicht nur eine Randnotiz, dass alle Parteien vereinbarten, bei den Verhandlungen in Reden und Dokumenten kein Englisch zu verwenden, sondern nur Arabisch, Farsi und Mandarin. Saudi-Arabien nimmt nach über 10 Jahren (und gegen den Willen der USA) auch mit Syrien wieder diplomatische Beziehungen auf.

Sollte es Pekings Diplomaten tatsächlich gelingen, den Nahen Osten einer stabilen Friedensordnung näher zu bringen, wäre das Potenzial für mehr Handel, gegenseitige, industrielle Investitionen und wirtschaftliche Entwicklung im gesamten Raum Asien/Naher Osten enorm.

Herzlichen Grüße

Ihr Daniel Haase

PS: Der nächste Pfadfinder-Brief ist für den 3. Mai 2023 geplant.

ÜBER Daniel Haase

Daniel Haase (geb. 1976, Mecklenburg) ist Fondsmanager und Vorstand der HAC VermögensManagement AG in Hamburg. Die Vereinigung Technischer Analysten Deutschlands zeichnete sowohl die von ihm entwickelten Methoden zur Trendanalyse (2009) als auch jene zur Aktienauswahl (2019) mit VTAD Awards aus. Seit 2015 ist der gelernte Bankkaufmann beim Hamburger Vermögensverwalter HAC als Vorstand für das Asset Management zuständig. Nachdem der Marathon Stiftungsfonds (WKN: A143AN) des Hamburger Finanzhauses auch den Corona-Crash erfolgreich meisterte, verliehen die Ratingagenturen FWW und Morningstar dem Fonds im Sommer 2020 die bestmögliche Bewertung von fünf Sternen. Sein Marktkommentar (Pfadfinder-Brief) erscheint alle zwei Wochen und ist Bestandteil des Community-Premium-Pakets.